Schuldner, die anderen Leuten Geld schulden, dürfen sich auf den 1.7.2024 freuen, denn dann erhöhen sich die Pfändungsfreigrenzen, ugs. oft „Pfändungsfreibeträge“ genannt. Im Ergebnis dürfen Schuldner mehr Geld vom Gehalt behalten als vorher.

Pfändungsfreigrenze 2024 (ab. 1.7.) nun bei 1499,99 Euro

Der Schuldner darf nun bis 1.499,99 Euro im Monat netto verdienen, ohne, dass etwas gepfändet werden darf. Muss der Schuldner (z.B. an Frau oder Kind) Unterhalt zahlen, erhöht sich der Betrag für den ersten Unterhaltsberechtigten um 561,43 Euro, beim zweiten und jedem weiteren Unterhaltsberechtigten um weitere 312,78 Euro. (Gesetzlich wurde der unpfändbare Betrag von vorher 1402,28€ auf nun 1491,75€ erhöht.)

Doch aufgepasst: Wenn z.B. die unterhaltsberechtigte Ehefrau selbst eigenes Geld verdient, kann der Erhöhungsbetrag u.U. nicht voll angerechnet werden. Im Gegenteil: Dem Schuldner kann zugerechnet werden, dass er ja auch Unterhaltsansprüche an seinen Partner hat. Hier ist anwaltschaftliche Beratung hilfreich – oder ein Gespräch mit einem Schuldenberater.

Pfändungsfreigrenzen ab 1.7.2024

| Anzahl Unterhaltsberechtigter | neue Freigrenze ab 1.7.24 |

| 0 | 1499,99 |

| 1 | 2060,89 |

| 2 | 2373,67 |

| 3 | 2686,45 |

| 4 | 2999,23 |

| 5 | 3312,01 |

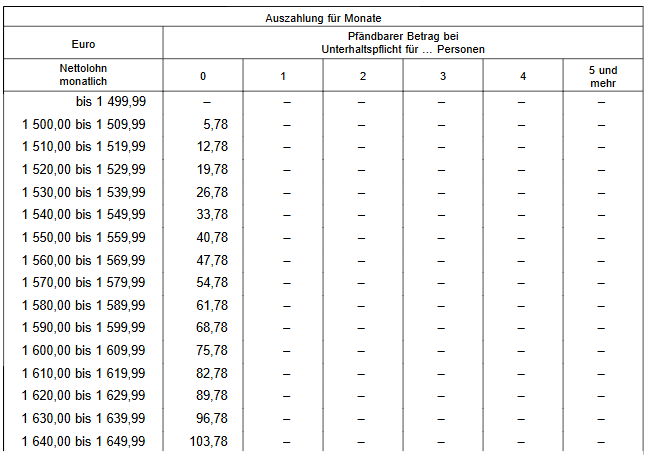

Tabelle mit pfändbaren Beträgen 2024

Im Bundesgesetzblatt Nr. 165a vom 24.5.2024 sind exakt die pfändbaren Beträge zu unterschiedlichen Einkommenshöhen aufgeführt:

Auszug:

Vorsicht bei Pfändungen aus deliktischen Forderungen

Individuelle Festsetzung von unpfändbaren Beiträgen bei deliktischen Forderungen

Die Pfändung von Forderungen stellt ein gängiges Mittel dar, um Gläubigern zu ihrem Recht zu verhelfen. Doch auch im Bereich der Zwangsvollstreckung gibt es Schutzmechanismen für Schuldner. Besonders bei deliktischen Forderungen, also solchen, die aus unerlaubten Handlungen resultieren, kommt der individuelle Festsetzung von unpfändbaren Beträgen eine besondere Bedeutung zu. Wenn jemand z.B. eine Sache gestohlen hat und wurde vom Gericht zu Schadenersatz aus einer vorsätzlich begangenen Tat verurteilt, kann er sich davon nicht mit den oben genannten Pfändungsfreigrenzen schützen, sondern muss sich individuelle, vom Gericht festgesetzte Freigrenzen anrechnen lassen, die auch niedriger oder höher sein können:

Rechtliche Grundlagen

Nach § 850f der Zivilprozessordnung (ZPO) kann das Vollstreckungsgericht auf Antrag des Schuldners einen höheren unpfändbaren Betrag festsetzen, wenn der normale Pfändungsfreibetrag seine angemessenen Lebensbedürfnisse oder die seiner unterhaltsberechtigten Angehörigen nicht deckt. Diese Regelung gilt grundsätzlich auch bei deliktischen Forderungen, wobei allerdings die Schwere und die Natur der deliktischen Handlung eine Rolle spielen können.

Deliktische Forderungen: Besonderheiten und Herausforderungen

Deliktische Forderungen resultieren aus Handlungen, die vorsätzlich oder fahrlässig Schäden verursacht haben. Typische Beispiele sind Schadensersatzansprüche aus Verkehrsunfällen, Körperverletzungen oder Betrugsdelikten. Die Tatsache, dass der Schuldner durch eine unerlaubte Handlung eine Forderung verursacht hat, wird bei der individuellen Festsetzung des unpfändbaren Betrages mit in die Waagschale geworfen.

Hierbei kann es zu Abwägungen kommen, bei denen das Interesse des Geschädigten an einer umfassenden Schadenswiedergutmachung gegen das Schutzbedürfnis des Schuldners abgewogen wird. Trotz der Natur der deliktischen Forderung bleibt der Grundsatz bestehen, dass der Schuldner nicht seiner wirtschaftlichen Existenzgrundlage beraubt werden darf.

Kriterien für die Festsetzung des unpfändbaren Betrages

Die Festsetzung eines individuellen unpfändbaren Betrages richtet sich nach verschiedenen Kriterien:

- Einkommens- und Vermögensverhältnisse des Schuldners: Hierbei wird geprüft, welche Einkünfte und welches Vermögen der Schuldner besitzt und inwieweit diese für seinen Lebensunterhalt und den seiner Familie ausreichen.

- Angemessener Lebensunterhalt: Der individuelle Bedarf des Schuldners und seiner unterhaltsberechtigten Angehörigen wird berücksichtigt. Dies umfasst Ausgaben für Wohnen, Ernährung, Kleidung, Gesundheitsversorgung und gegebenenfalls besondere Bedürfnisse (z.B. bei Krankheit oder Behinderung).

- Schuldnerbezogene Besonderheiten: Faktoren wie der berufliche Status, notwendige Aufwendungen für den Arbeitsweg, Ausbildungskosten für Kinder oder andere außergewöhnliche Belastungen können ebenfalls in die Entscheidung einfließen.

- Schwere der deliktischen Handlung: Bei der Entscheidung spielt auch die Art und Schwere des Delikts eine Rolle. Bei schwerwiegenden Vergehen kann das Gericht dazu tendieren, den unpfändbaren Betrag niedriger anzusetzen, um dem Geschädigten eine möglichst umfassende Befriedigung seiner Ansprüche zu ermöglichen.

Praktische Umsetzung und Verfahrensablauf

Der Antrag auf Festsetzung eines individuellen unpfändbaren Betrages wird beim zuständigen Vollstreckungsgericht gestellt. Der Schuldner muss dabei seine Einkommens- und Vermögensverhältnisse offenlegen und darlegen, warum der allgemeine Pfändungsfreibetrag nicht ausreicht. Das Gericht prüft die Angaben und setzt gegebenenfalls einen höheren unpfändbaren Betrag fest.

Im Rahmen der gerichtlichen Entscheidung kann es auch zu Anhörungen kommen, bei denen sowohl der Schuldner als auch der Gläubiger ihre Argumente vortragen können. Die Entscheidung des Gerichts ist nach § 850f Abs. 2 ZPO nicht anfechtbar, was bedeutet, dass sie endgültig ist.

Häufig ist es dabei so, dass das Gericht dem Schuldner zubilligt, z.B. die Miete für eine angemessene Wohnung zahlen zu können plus den Betrag, den man auch als „Hartz4“, bzw. „Bürgergeld“ bekommen würde. In Gebieten mit Wohnungsmangel kann es z.B. durchaus sein, dass dadurch dem Schuldner ein höherer Pfändungsfreibetrag verbleibt. Man kann den Schuldner z.B. auch nicht zwingen, von Freiburg nach Eberswalde zu ziehen, nur weil dort die Wohnungen günstiger sind.

Fazit „Pfändung aus deliktischen Forderungen“:

Die Festsetzung von unpfändbaren Beträgen bei deliktischen Forderungen ist ein komplexer Prozess, der eine sorgfältige Abwägung zwischen den Interessen des Schuldners und des Gläubigers erfordert. Während der Schutz des Schuldners vor existenziellen Nöten im Vordergrund steht, wird auch das Bedürfnis des Geschädigten nach Wiedergutmachung berücksichtigt. Durch die Möglichkeit der individuellen Anpassung der Pfändungsfreigrenze wird versucht, beiden Seiten gerecht zu werden und eine faire Lösung zu finden.

Schutz vor Pfändungen durch ein P-Konto

In der heutigen Zeit, in der finanzielle Unsicherheiten viele Menschen betreffen, ist der Schutz vor Pfändungen von besonderer Bedeutung. Eine wirksame Methode, um sich gegen solche Maßnahmen zu wappnen, bietet das sogenannte Pfändungsschutzkonto, kurz P-Konto.

Was ist ein P-Konto?

Ein Pfändungsschutzkonto, allgemein bekannt als P-Konto, ist ein Girokonto, das einen besonderen Pfändungsschutz bietet. Es ermöglicht dem Kontoinhaber, über einen bestimmten Betrag trotz einer Kontopfändung zu verfügen. Dieser Freibetrag garantiert, dass die betroffene Person weiterhin ihre grundlegenden finanziellen Verpflichtungen wie Miete, Lebensunterhalt und andere notwendige Ausgaben decken kann.

Funktionsweise des P-Kontos

Sobald ein reguläres Girokonto in ein P-Konto umgewandelt wird, gilt ein monatlicher Freibetrag, der vor Pfändungen geschützt ist. Dieser Grundfreibetrag beträgt ab 1.7.2024 für Einzelpersonen 1.499,99 Euro pro Monat. Je nach familiärer Situation und zusätzlichen Unterhaltspflichten kann dieser Betrag erhöht werden. Dafür müssen entsprechende Nachweise bei der Bank eingereicht werden.

Vorteile eines P-Kontos

- Grundsicherung des Lebensunterhalts: Ein P-Konto stellt sicher, dass der Kontoinhaber auch im Falle einer Pfändung über den gesetzlich festgelegten Freibetrag verfügen kann. Dies schützt vor existenziellen finanziellen Engpässen.

- Einfachheit und Zugänglichkeit: Die Umwandlung eines bestehenden Girokontos in ein P-Konto ist unkompliziert und kann bei jeder Bank, die das Konto führt, beantragt werden.

- Erhöhter Pfändungsschutz: Bei Nachweis zusätzlicher Unterhaltspflichten kann der pfändungsfreie Betrag angehoben werden, wodurch mehr finanzieller Spielraum entsteht.

- Rechtlicher Schutz: Das P-Konto ist gesetzlich verankert, was bedeutet, dass der Schutz vor Pfändungen klar geregelt und durchsetzbar ist.

Einrichtung eines P-Kontos

Die Einrichtung eines P-Kontos erfolgt in wenigen Schritten:

- Antrag bei der Bank: Der Kontoinhaber stellt bei seiner Bank einen Antrag auf Umwandlung seines Girokontos in ein P-Konto. Die meisten Banken bieten dafür spezielle Formulare an.

- Nachweise einreichen: Sollten erhöhte Freibeträge erforderlich sein, müssen entsprechende Nachweise (z.B. für Kinder, Unterhaltszahlungen) bei der Bank vorgelegt werden. Entsprechende Bestätigungen dürfen z.B. ausstellen: Rechtsanwälte, Schuldenberater oder auch Arbeitgeber.

- Umwandlung des Kontos: Die Bank wandelt das Konto in der Regel innerhalb weniger Tage in ein P-Konto um. Ab diesem Zeitpunkt gilt der Pfändungsschutz.

Wichtige Hinweise

- Ein P-Konto pro Person: Jeder Verbraucher darf nur ein P-Konto besitzen. Es ist also nicht möglich, mehrere Konten mit Pfändungsschutz zu führen.

- Meldung an die Schufa: Die Umwandlung in ein P-Konto wird der Schufa gemeldet, was möglicherweise die Bonität beeinflussen kann. Allerdings hat dies keinen negativen Einfluss auf die Schufa-Score.

- Regelmäßige Überprüfung: Es ist ratsam, den Freibetrag regelmäßig zu überprüfen und gegebenenfalls anzupassen, wenn sich die persönlichen Verhältnisse ändern.

Ein P-Konto ist ein unverzichtbares Instrument für jeden, der sich vor den finanziellen Folgen einer Kontopfändung schützen möchte. Es gewährleistet den Erhalt eines Grundbetrags für die Lebensführung und bietet so eine wichtige Sicherheit in finanziell schwierigen Zeiten. Durch die einfache Einrichtung und den gesetzlichen Schutzmechanismus stellt das P-Konto eine wirkungsvolle Maßnahme dar, um finanzielle Stabilität trotz Pfändungsdrucks zu bewahren.

Schutz vor Pfändungen durch Einleitung eines Verbraucherinsolvenzverfahrens

Das private Insolvenzverfahren, auch bekannt als Verbraucherinsolvenz, ist ein rechtliches Mittel, das überschuldeten Privatpersonen hilft, einen Weg aus der Schuldenfalle zu finden. Es bietet eine geordnete Möglichkeit, Schulden abzubauen und sich letztlich von diesen zu befreien. Ein wesentlicher Vorteil des privaten Insolvenzverfahrens ist der Schutz vor Pfändungen. In diesem Artikel erläutern wir, wie dieser Schutz funktioniert und welche Schritte notwendig sind, um ihn zu erlangen.

Was ist ein privates Insolvenzverfahren?

Das private Insolvenzverfahren richtet sich an natürliche Personen, die keine selbstständige wirtschaftliche Tätigkeit ausüben oder ausgeübt haben und deren wirtschaftliche Verhältnisse überschaubar sind. Ziel des Verfahrens ist es, dem Schuldner nach einer bestimmten Zeitspanne, der sogenannten Wohlverhaltensperiode, die Restschulden zu erlassen und ihm damit einen wirtschaftlichen Neustart zu ermöglichen.

Pfändungsschutz im Rahmen des Insolvenzverfahrens

Sobald ein privates Insolvenzverfahren eröffnet ist, tritt der sogenannte Insolvenzbeschlag ein. Dieser bewirkt, dass das gesamte pfändbare Vermögen des Schuldners in die Insolvenzmasse fällt und dem Insolvenzverwalter zur Verwaltung übergeben wird. Ab diesem Zeitpunkt sind Einzelzwangsvollstreckungsmaßnahmen, wie Pfändungen, durch einzelne Gläubiger nicht mehr zulässig. Dies bedeutet konkret:

- Pfändungsschutzkonto (P-Konto): Ein P-Konto bietet Schutz vor Pfändungen bis zu einem bestimmten Freibetrag. Dieser Freibetrag stellt sicher, dass dem Schuldner ein Existenzminimum zur Verfügung bleibt. Während des Insolvenzverfahrens bleibt der Pfändungsschutz auf dem P-Konto bestehen.

- Schutz des Einkommens: Während des Insolvenzverfahrens wird das Einkommen des Schuldners nur in dem Maße gepfändet, wie es der pfändbare Teil gemäß der Pfändungstabelle zulässt. Der unpfändbare Teil des Einkommens steht dem Schuldner zur Bestreitung seines Lebensunterhalts zur Verfügung.

- Ruhen von Zwangsvollstreckungsmaßnahmen: Mit der Eröffnung des Insolvenzverfahrens ruhen sämtliche Zwangsvollstreckungsmaßnahmen der Gläubiger. Dies bedeutet, dass keine neuen Pfändungen eingeleitet werden können und bereits bestehende Pfändungen aufgehoben werden müssen.

Ablauf des privaten Insolvenzverfahrens

Der Weg in die Privatinsolvenz ist in mehrere Schritte unterteilt:

- Außergerichtlicher Einigungsversuch: Bevor ein Insolvenzverfahren eröffnet werden kann, muss der Schuldner versuchen, sich außergerichtlich mit seinen Gläubigern zu einigen. Scheitert dieser Versuch, wird eine Bescheinigung über das Scheitern der Einigung ausgestellt.

- Antragstellung: Mit dieser Bescheinigung kann der Schuldner beim zuständigen Insolvenzgericht die Eröffnung des Insolvenzverfahrens beantragen. Hierbei sind umfangreiche Angaben über die Vermögensverhältnisse, Einkommen und Schulden des Schuldners notwendig.

- Eröffnungsverfahren: Das Gericht prüft den Antrag und entscheidet, ob ein Insolvenzverfahren eröffnet wird. Mit der Eröffnung tritt der Pfändungsschutz in Kraft und ein Insolvenzverwalter wird bestellt.

- Wohlverhaltensperiode: In dieser Phase muss der Schuldner bestimmte Obliegenheiten erfüllen, wie zum Beispiel einer Erwerbstätigkeit nachgehen oder sich um eine solche bemühen. Am Ende dieser Periode steht die Restschuldbefreiung, sofern der Schuldner seinen Verpflichtungen nachgekommen ist.

Restschuldbefreiung

Die Restschuldbefreiung ist das Ziel des privaten Insolvenzverfahrens. Sie ermöglicht dem Schuldner einen wirtschaftlichen Neuanfang, indem die noch bestehenden Schulden erlassen werden. Allerdings kann die Restschuldbefreiung versagt werden, wenn der Schuldner gegen die Obliegenheiten verstößt oder versucht, Gläubiger zu benachteiligen.

Fazit

Das private Insolvenzverfahren bietet überschuldeten Personen einen effektiven Schutz vor Pfändungen und eine realistische Chance auf einen schuldenfreien Neustart. Der Weg dahin erfordert Disziplin und die Einhaltung bestimmter Regeln, doch die Aussicht auf ein schuldenfreies Leben ist für viele Schuldner die Mühe wert. Es ist ratsam, sich frühzeitig rechtliche und schuldenberatende Unterstützung zu suchen, um den Prozess bestmöglich zu bewältigen. Einige Schulden kann man in einem privaten Insolvenzverfahren jedoch nicht über die Restschuldbefreiung loswerden, dazu gehören u.a. Schulden aus vorsätzlichlich begangenen Straftaten oder rückständigen Unterhalt, den man trotz Leistungsfähigkeit nicht gezahlt hat.